Treść

Kredyt celowy - czym jest?

Kredyt celowy to rodzaj finansowania udzielany na zaspokojenie z góry określonej przez bank potrzeby, a wykorzystanie go na cel inny niż założony stanowi złamanie warunków umowy między bankiem a kredytobiorcą.

Cechy kredytu celowego

Do podstawowych cech kredytu celowego należą:

- Ograniczona kontrola wnioskodawcy nad pożyczonymi środkami – godząc się na pożyczenie odpowiedniej kwoty pieniężnej, bank zwykle przelewa je bezpośrednio na rachunek kontrahenta, który został wybrany do zapewnienia określonej usługi lub produktu.

WAŻNE:

Nawet jeśli bank zgodzi się przelać pożyczane środki bezpośrednio na konto klienta, będzie wymagał od niego przedstawienia odpowiednich dokumentów potwierdzających, że udzielone finansowanie zostało wykorzystane zgodnie z celem ustalonym w umowie kredytowej.

- Zabezpieczenie kredytu przedmiotem, na który zostało udzielone finansowanie – w praktyce oznacza to, że jeśli na przykład wnioskujemy o kredyt samochodowy (jeden z najpopularniejszych rodzajów kredytu celowego), nabywany przez nas pojazd staje się materialnym zabezpieczeniem tego finansowania. W przypadku pojawienia się problemów z terminową spłatą rat nasz wierzyciel nabywa prawa własności do zakupionego pojazdu.

- Mniejsze ryzyko bankowe niż w przypadku kredytów konsumpcyjnych – odpowiednio niższy poziom ryzyka związanego z udzieleniem tego rodzaju finansowania wynika bezpośrednio z opisanego powyżej zabezpieczenia kredytu celowego przedmiotem nabytym. Daje to wierzycielowi pewność, że nawet jeśli kredytobiorca okaże się nierzetelny, pożyczone mu pieniądze nie przepadną, a co najwyżej zwrócą się w postaci zakupionego przedmiotu.

Zwiększone bezpieczeństwo kredytów celowych wpływa na ich ostateczny koszt i sprawia, że klient często może liczyć na korzystniejsze warunki cenowe.

Kredyty celowe dla klientów indywidualnych

Do najpopularniejszych kredytów celowych należą:

Kredyt hipoteczny (mieszkaniowy)

Kredyt hipoteczny to jeden z najczęściej zaciąganych kredytów celowych. Definiuje się go jako długoterminowy kredyt bankowy, którego zabezpieczeniem jest ustanowiona hipoteka. Ten rodzaj kredytu celowego jest udzielany najczęściej na budowę lub zakup nieruchomości.

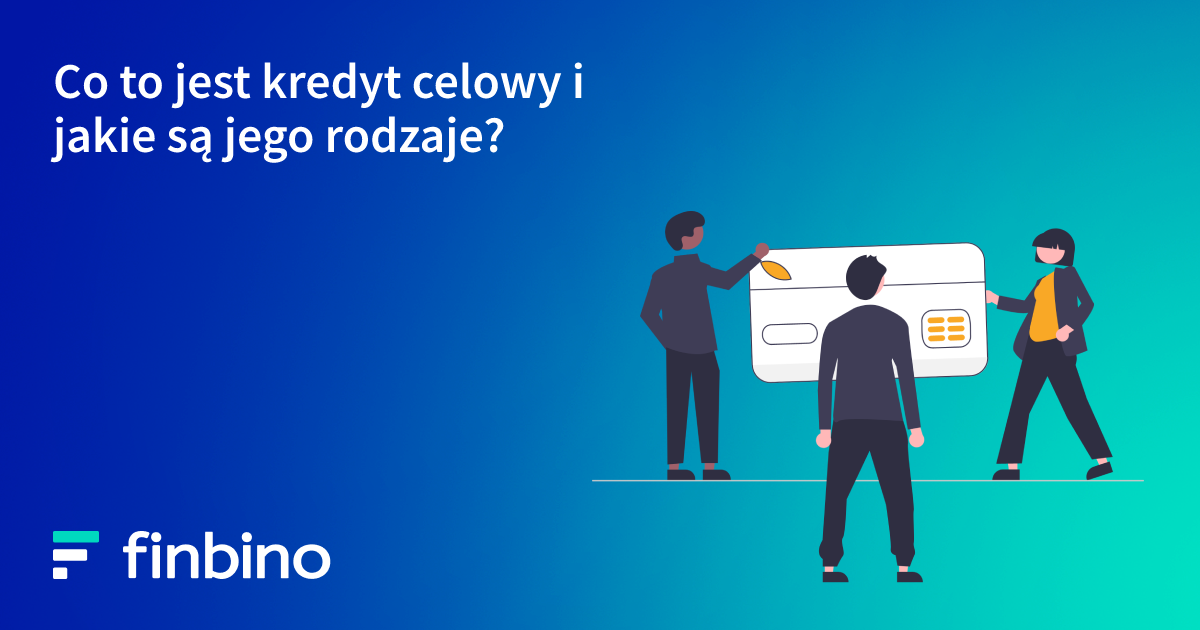

Według danych opublikowanych w raporcie AMRON – SARFiN za III kwartał 2021 roku:

✅ ogólna kwota zadłużenia Polaków z tytułu kredytów hipotecznych przekracza 500 miliardów złotych,

✅ istnieje ponad 2,5 miliona czynnych umów kredytowych tego rodzaju,

✅ średnia wartość udzielanych kredytów mieszkaniowych wynosi około 340 tysięcy złotych.

Zainteresowanie kredytami hipotecznymi rośnie z roku na rok, co przedstawia wykres poniżej:

źródło: Raport AMRON – SARFiN 3/2021

Co warto wiedzieć o kredycie hipotecznym?

- Jest to kredyt długoterminowy, zaciągany najczęściej na okres od 25 do 35 lat.

- Jego przyznanie i ostateczne warunki związane są z dokładną analizą historii kredytowej (raport BIK) i zdolności kredytowej wnioskodawcy.

- Średnia marża kredytów hipotecznych kształtuje się na poziomie około 2,22%, a średnie oprocentowanie wynosi około 2,5%.

- Procesowanie kredytu hipotecznego jest czasochłonne i na ostateczną decyzję banku czeka się kilka tygodni.

- Udzielenie kredytu mieszkaniowego związane jest z wymogiem wkładu własnego o wysokości co najmniej 20% wartości nabywanej lub budowanej nieruchomości. Chcąc zmniejszyć wymaganą wartość wkładu własnego, konieczne jest wykupienie dodatkowego ubezpieczenia.

Kredyt samochodowy

Innym często zaciąganym w Polsce kredytem celowym dla klientów indywidualnych jest kredyt samochodowy, który oprócz auta osobowego pozwala również na nabycie takich pojazdów (nowych lub używanych), jak ciężarówka, motocykl, przyczepa, quad, łódź motorowa, kamper czy skuter.

W jaki sposób kredyt samochodowy spełnia warunki kredytu celowego? Otrzymane finansowanie można wykorzystać tylko i wyłącznie na zakup pojazdu, który jest wymieniony w umowie kredytowej, a jego własność stanowi zabezpieczenie dla pożyczającej instytucji.

Poza tym finansowanie najczęściej nie trafia do rąk kredytobiorcy, ale bezpośrednio do sprzedawcy pojazdu.

PAMIĘTAJ:

O ten rodzaj kredytu celowego możesz starać się nie tylko w banku, ale również w autoryzowanym salonie samochodowym. Ta druga opcja bywa bardziej atrakcyjna niż oferta bankowa i daje możliwość negocjacji ostatecznego kosztu.

Koniecznie porównaj dostępne możliwości! Aby wybrać najbardziej atrakcyjny kredyt bankowy, skorzystaj z aktualnych rankingów kredytu samochodowego.

Jeśli chodzi o formę spłaty zaciągniętego kredytu na auto, oprócz standardowych rat możesz również starać się o:

- Finansowanie jednoratowe, które wymaga początkowej wpłaty własnej około 50% ceny samochodu. Pozostała część spłacana jest w jednej racie po upływie określonego czasu. Najczęściej występujące schematy spłat tego rodzaju to 50/50 lub 60/40. Ta opcja jest szczególnie atrakcyjna w sytuacji, gdy klient chce uniknąć konieczności długoterminowych, comiesięcznych spłat.

- Finansowanie balonowe bazujące na trzech elementach:

- wpłata własna (niższa niż w przypadku kredytu jednoratowego, na poziomie około 10%);

- raty miesięczne do około 80% wartości pojazdu, rozdzielone na kilka lat;

- końcowa rata „balonowa”, czyli jednorazowa spłata pozostałej części kredytu (np. 20%).

Zalety i wady kredytu samochodowego w porównaniu z kredytem gotówkowym

➕ łatwiejszy w uzyskaniu ze względu na mniejsze ryzyko bankowe;

➕ niższy koszt dzięki ustawieniu zabezpieczenia na nabywanym aucie;

➖ nie pozwala na dowolne wykorzystanie uzyskanych środków;

➖ wymaga przedstawienia dodatkowych dokumentów.

Kredyt konsolidacyjny

Cel kredytów konsolidacyjnych jest bardzo konkretny: ujednolicenie warunków spłaty aktualnych pożyczek i kredytów. Zamiast pamiętać o różnych terminach, wysokościach rat, miejscach spłaty wcześniej zaciągniętych zobowiązań, dzięki kredytowi konsolidacyjnemu można uporządkować wszystkie te kwestie.

Co więcej, dobrze wybrana oferta kredytu konsolidacyjnego pozwoli odetchnąć nieco osobom borykającym się z wysokimi ratami dotychczasowych pożyczek.

WAŻNE:

Kredyt konsolidacyjny NIE jest kredytem oddłużeniowym. Aby go uzyskać, należy wykazać się odpowiednią zdolnością kredytową.

Co więcej, banki dość rzadko godzą się na konsolidację pożyczek uzyskanych na rynku pozabankowym.

Co jeszcze czyni z kredytu konsolidacyjnego finansowanie celowe? Otrzymane środki nie trafiają na konto wnioskodawcy, ale są przekazywane bezpośrednio do jego aktualnych wierzycieli z instrukcją spłaty dotychczasowych zobowiązań. Pozwala to uniknąć sytuacji, w której kredytobiorca próbowałby wykorzystać otrzymane środki na cel inny niż zamierzony.

Jedynym wyjątkiem jest sytuacja, w której całkowita kwota kredytu konsolidacyjnego przewyższa sumę dotychczasowego zadłużenia. Taka nadwyżka może być wykorzystana na dowolny cel.

Jeśli chodzi o zabezpieczenie kredytu konsolidacyjnego, pojawia się ono w przypadku, gdy wnioskodawca stara się o wysoką kwotę. Zabezpieczeniem staje się wtedy hipoteka nieruchomości posiadanej przez klienta.

Kredyty celowe dla podmiotów prawnych

Oprócz kredytów celowych dla klientów indywidualnych polski rynek bankowy oferuje również kredyty celowe dla przedsiębiorców, spółek i innych podmiotów prawnych.

Kredyt inwestycyjny

Jest to jeden z najpopularniejszych długoterminowych kredytów celowych, o który może starać się każda firma z odpowiednią zdolnością kredytową, pod warunkiem, że uzyskane środki przeznaczy na rozwój swojej działalności.

„Rozwój działalności” jest pojęciem dość szerokim i w praktyce pozwala na całkiem sporą liczbę inwestycji. Kredytowanie można przeznaczyć na zakup:

- nieruchomości związanych z prowadzoną działalnością gospodarczą,

- maszyn i urządzeń potrzebnych do danej działalności,

- sprzętu biurowego,

- potrzebnych licencji lub patentów.

WAŻNE:

Starając się o kredyt inwestycyjny, należy przygotować business plan, na podstawie którego bank oszacuje możliwość realizacji danej inwestycji.

Kredyt technologiczny i Program Funduszy Europejskich

Kredyt na innowacje technologiczne jest skierowany do przedsiębiorstw szukających sposobu na sfinansowanie wdrożenia nowych technologii wspomagających rozwój firmy lub pozwalających na stworzenie zupełnie nowych towarów i usług.

Do końca 2020 roku ten rodzaj kredytu celowego połączony był z możliwością uzyskania dotacji/bezzwrotnej premii na spłatę jego części (nawet do 70%) z Funduszy Europejskich, a konkretnie z Programu Operacyjnego Inteligentny Rozwój (POIR).

Niestety, według informacji Banku Gospodarstwa Krajowego, ostatni nabór wniosków o dotacje zakończył się 5 stycznia 2021 r. i nie ma planów na organizację kolejnych.

Wprowadzony od 2021 Nowy Program Fundusze Europejskie dla Nowoczesnej Gospodarki 2021-2027. przewiduje alokację ponad 430 milionów euro na wsparcie finansowe przedsiębiorstw na prace lub infrastrukturę związaną z badaniami i rozwojem (B+R).

Mimo restrykcji związanych z przeznaczeniem finansowania i dodatkowymi formalnościami prawnymi popyt na kredyty celowe w naszym kraju wciąż się powiększa. Stoi za tym korzystniejsza niż w przypadku kredytów konsumpcyjnych stopa oprocentowania, która w zdecydowanej ilości przypadków jest dla klientów czynnikiem decyzyjnym.

Q&A

Uzyskałem kredyt celowy na zakup samochodu, ale zamiast tego pojechałem z rodziną na wczasy. Czy grozi mi jakaś kara?

Tak. Jeśli nie będziesz w stanie przedstawić dokumentów potwierdzających zakup określonego pojazdu, bank może wycofać umowę kredytową, a Ty będziesz zmuszony zwrócić pożyczone środki – wraz z odsetkami – w ciągu 30 dni.

Czy można zaciągnąć kredyt mieszkaniowy w walucie innej niż złotówka?

Mimo że ponad 99% tego rodzaju kredytów zaciąganych jest w naszej rodzimej walucie, banki udostępniają również swoim klientom możliwość zaciągnięcia kredytu hipotecznego w euro, dolarach amerykańskich, funtach brytyjskich czy frankach szwajcarskich. Zgodnie z tzw. Rekomendacją S Komisji Nadzoru Finansowego, walutowy kredyt hipoteczny mogą zaciągnąć jednak tylko te osoby, które uzyskują stały dochód w danej walucie.

Planuję wnioskować o kredyt samochodowy. Jakie dokumenty będą mi potrzebne?

Oprócz standardowych dokumentów wymaganych bez względu na rodzaj kredytu (dowód osobisty i potwierdzenie osiąganych dochodów) przygotuj dodatkowo wszystko to, co związane jest z nabywanym przez Ciebie pojazdem. W zależności od tego, czy jest on nowy, czy używany, kupiony w Polsce czy sprowadzany z zagranicy, będziesz potrzebował:

- faktury lub umowy kupna-sprzedaży pojazdu;

- kserokopii dowodu rejestracyjnego i karty pojazdu (jeżeli została wydana);

- zaświadczenia sądowego o tym, że pojazd nie jest wpisany do rejestru zastawów;

- potwierdzenia ubezpieczenia pojazdu.

Czy wkład własny do kredytu hipotecznego musi być przekazany w formie pieniężnej?

Niekoniecznie. Oprócz gotówki na koncie lub wpłaty u dewelopera akceptowana jest również inna nieruchomość albo działka, pod warunkiem, że jej wartość nie przekracza 20% kredytu i nie jest obciążona inną hipoteką.

Do mniej oczywistych form wkładu własnego zaliczyć można:

- środki zebrane na IKE lub IKZE;

- zastaw na obligacjach lub papierach wartościowych;

- deklaracja sprzedaży nieruchomości;

- zadatek dla sprzedającego.

Zacząłem zalegać ze spłatą rat. Czy mogę starać się o kredyt konsolidacyjny?

Jeśli Twoje zaległe opłaty pojawiły się już w raporcie BIK, bank może uznać Twoją historię kredytową za zbyt ryzykowną, aby udzielić Ci tego rodzaj finansowania. Najlepiej, jeśli wnioskowanie o kredyt konsolidacyjny rozpoczniesz, zanim upłynie 60 dni od planowanego terminu płatności zaległej raty.