Treść

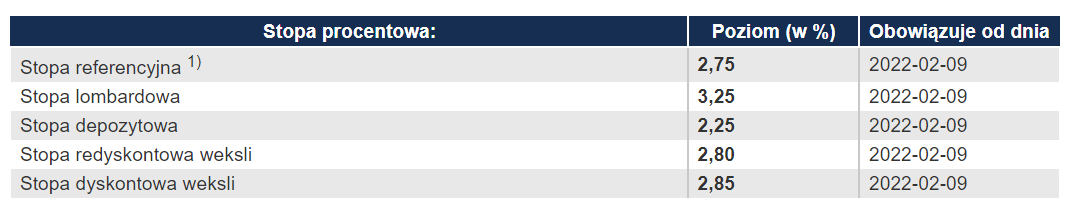

Rodzaje stóp procentowych NBP

Na stronie Narodowego Banku Polskiego można znaleźć pięć podstawowych rodzajów stóp procentowych wraz z ich aktualnymi wartościami. Uważa się je za podstawowe narzędzia polskiej polityki pieniężnej.

źródło: Podstawowe stopy procentowe NBP

Stopa lombardowa

Ten rodzaj stopy procentowej pokazuje cenę, po której NBP udziela bankom komercyjnym pożyczek pod zastaw papierów wartościowych. O wartości stopy lombardowej, podobnie jak wszystkich pozostałych stóp NBP, decyduje Rada Polityki Pieniężnej.

WARTO WIEDZIEĆ:

Do końca 2015 to właśnie na podstawie stopy lombardowej określane było maksymalne oprocentowanie kredytów i pożyczek.

Według przepisów tzw. ustawy antylichwiarskiej nie mogło ono przekroczyć 4-krotności stopy lombardowej.

Obecnie maksymalna wysokość odsetek jest ustalana w odniesieniu do stopy referencyjnej NBP zgodnie z art. 359 Kodeksu cywilnego.

Stopa depozytowa

Stopa depozytowa pokazuje, ile wynosi oprocentowanie jednodniowych depozytów, jakie banki komercyjne składają w banku centralnym. Tego rodzaju depozyty składane są w sytuacji, gdy w którymś z banków komercyjnych pojawia się nadmiar płynności, a inne banki komercyjne nie są zainteresowane przyjęciem depozytów. Przyjmuje je wtedy tylko NBP, ale po cenie niższej, niż te publikowane przez banki komercyjne.

Wysokość stopy depozytowej określa zatem najniższe możliwe oprocentowanie na rynku.

WARTO WIEDZIEĆ:

W sytuacjach kryzysu na rynkach kapitałowych (jak ten z lat 2008-2009) bank centralny może zdecydować się na wprowadzenie ujemnej stopy depozytowej. Ma to na celu zniechęcenie banków komercyjnych do składania depozytów (przestaje im się to opłacać) i zmuszenie ich do udzielania kredytów, co w konsekwencji ożywia gospodarkę.

Stopa dyskontowa i redyskontowa weksli

Kupno przez bank weksla przed terminem jego płatności i wypłatę należności natychmiast, ale pomniejszoną o określoną kwotę nazywa się dyskontem.

PRZYKŁAD:

Remitent posiada weksel na kwotę 6000 złotych i terminie płatności za 5 miesięcy. Bank (trasat) odkupuje ten weksel i wypłaca należną kwotę od razu, ale zmniejsza ją o określoną kwotę (np. 500 złotych).

W rezultacie bank komercyjny traci część całkowitej wartości weksla, ale nie musi czekać 5 miesięcy na przelew należnych środków.

Oprócz wartości nominalnej weksla i czasu pozostałego do terminu płatności weksla wartość o, jaką pomniejszana jest wypłata z tytułu dyskonta, zależy od stopy dyskontowej NBP.

„Redyskonto” oznacza natomiast przyjęcie przez bank centralny wierzytelności (np. weksli) od banków komercyjnych, które w ten sposób zaciągają kredyty redyskontowe w NBP.

Stopa redyskontowa jest wskaźnikiem, który służy do obliczania wartości odsetek pobieranych przez bank centralny od udzielanych przez siebie kredytów redyskontowych.

Ze względu na to, że weksle nie są w Polsce zbyt popularnym instrumentem finansowym, wpływ stopy dyskontowej i redyskontowej na gospodarkę jest raczej ograniczony.

Stopa referencyjna

Ostatnim i zarazem najważniejszym instrumentem kontrolnym NBP jest stopa referencyjna związana z bonami pieniężnymi emitowanymi przez bank centralny w trakcie podstawowych operacji na otwartym rynku.

Stopa referencyjna NBP wskazuje, jak rentowne są krótkoterminowe (najczęściej siedmiodniowe) bony pieniężne. Kontrolując ich sprzedaż i kupno za pośrednictwem stopy referencyjnej, Narodowy Bank Polski jest w stanie regulować ilość pieniędzy w obiegu i zachować równowagę płynnościową w sektorze bankowym.

W przypadku, gdy bank centralny chce uwolnić większą ilość gotówki na rynek, skupuje swoje bony. Natomiast w przypadku, gdy chce zmniejszyć jej ilość w obiegu, zwiększa emisję bonów i udostępnia je bankom komercyjnym na cotygodniowych przetargach.

WAŻNE:

Odpowiednio dostosowując wysokość swojej stopy referencyjnej, bank centralny jest w stanie kontrolować równowagę płynnościową banków, uniknąć wysokiej inflacji i tym samym wspomóc rozwój gospodarczy kraju.

Podwyższenie stopy referencyjnej stosuje się w sytuacji zbyt rozpędzonego rozwoju. Sprawia ono, że kredyty i pożyczki bankowe stają się droższe. W rezultacie społeczeństwo zaciąga mniej kredytów, zmniejsza się konsumpcja, spada inflacja i nadmierny rozwój zostaje przyhamowany.

Natomiast jeśli gospodarka wkracza w kryzys (jak miało to miejsce w ostatnich latach ze względu na pandemię COVID-19), obniżenie stopy referencyjnej ma na celu zachęcenie społeczeństwa do pobierania tanich kredytów i zwiększenie konsumpcji.

Wartości stopy referencyjnej NBP w ostatnich latach

Między 2015 a 2020 rokiem wartość stopy referencyjnej pozostawała na stałym poziomie 1,5%. Niestety w marcu 2020 krajowa gospodarka zaczęła odczuwać skutki pandemii koronawirusa, co skłoniło Radę Polityki Pieniężnej do stopniowego obniżania tego wskaźnika jako próbę ratowania narodowej gospodarki przed kryzysem.

Pod koniec maja 2020 poziom stopy referencyjnej NBP sięgnął najniższego w powojennej Polsce poziomu 0,1%, co miało zachęcić społeczeństwo brania niemal darmowych kredytów.

| Daty zmian stopy referencyjnej w 2020 | Nowa wartość stopy referencyjnej NBP |

| 2020-03-18 | 1,0% |

| 2020-04-09 | 0,5% |

| 2020-05-29 | 0,1% |

Od 2021, wraz ze złagodzeniem restrykcji sanitarnych i ożywieniem gospodarki, obserwujemy stopniowy wzrost stopy referencyjnej:

| Daty zmian stopy referencyjnej w 2021-2022 | Nowa wartość stopy referencyjnej NBP |

| 2021-10-07 | 0,50 |

| 2021-11-04 | 1,25 |

| 2021-12-09 | 1,75 |

| 2022-01-05 | 2,25 |

Obecny poziom 2,25% przewyższa wartość sprzed pandemii i ma na celu zahamowanie panującej w kraju wysokiej inflacji.

W komunikacie RPP odnośnie do tej decyzji czytamy ponadto, że: „decyzje Rady w kolejnych miesiącach będą nadal nakierowane na obniżenie inflacji do poziomu zgodnego z celem inflacyjnym NBP w średnim okresie, przy uwzględnieniu kształtowania się sytuacji koniunkturalnej, tak aby zapewnić średniookresową stabilność cen, a jednocześnie wspierać zrównoważony wzrost gospodarczy po globalnym szoku pandemicznym".

Na to ma wpływ stopa referencyjna NBP

Stopa referencyjna a cena kredytu bankowego

W jaki sposób stopa referencyjna wpływa na koszt kredytów bankowych?

To, ile wynosi stopa referencyjna, ma bezpośredni wpływ na poziom notowań WIBOR (ang. Warsaw Interbank Offered Rate), jednego z elementów określających całkowity koszt pożyczek.

WAŻNE:

Stopa bazowa WIBOR jest obliczana jako średnia arytmetyczna stóp procentowych, po jakich najważniejsze banki komercyjne w Polsce są skłonne w dany dzień udzielić pożyczki innym bankom (tzw. fixing). Jej wartość jest zwykle zbliżona do stopy referencyjnej NBP.

Niska stopa referencyjna oznacza zatem tańsze kredyty i odwrotnie – wysoka stopa referencyjna NBP zwiększa stopę bazową WIBOR i tym samym sprawia, że całkowity koszt kredytu wzrasta.

Co jeszcze warto wiedzieć o stopie referencyjnej NBP w kontekście produktów bankowych?

- W przypadku kredytu gotówkowego maksymalne oprocentowanie (odsetki ustawowe kapitałowe) obliczane jest jako suma stopy referencyjnej i 3,5% pomnożona przez 2.

Obecnie wartość ta wynosi zatem: (2,25 + 3,5)% × 2, to jest 11,50%.

Oznacza to, że po ostatniej podwyżce stopy referencyjnej, banki komercyjne nie mogą ustawić oprocentowania swoich kredytów gotówkowych na poziomie wyższym niż 11,5%.

Ten sam wzór stosuje się również do obliczenia maksymalnego oprocentowania kart kredytowych.

- Odsetki ustawowe za opóźnienie w spłacie zobowiązań finansowych też są uzależnione od stopy referencyjnej NBP i w styczniu 2022 wynoszą 7,75%. Oblicza się je według wzoru:

Stopa referencyjna NBP + 5,5%

Jeśli chodzi o maksymalną wysokość odsetek za opóźnienie, to według art. 481 Kodeksu Cywilnego, nie mogą one w stosunku rocznym przekraczać 2-krotności wysokości odsetek ustawowych za opóźnienie.

Na tę chwilę maksymalne odsetki za opóźnienie, jakich mogą domagać się banki, to zatem 15,5%.

Stopa referencyjna a pomoc de minimis

Według rozporządzenia Komisji Europejskiej NR 1407/2013 z dnia 18 grudnia 2013 r.pomoc de minimis jest wsparciem publicznym dla przedsiębiorców z dotacji pochodzących ze środków Unii Europejskiej i funduszy krajowych.

Może ona przyjąć formę szkoleń, zwolnień podatkowych, inwestycji, pożyczek lub kredytów preferencyjnych, umorzenia składek itp. Pomoc de minimis powinna być z zasady na tyle niska, aby nie wpływać na wolną konkurencję ani wymianę handlową między krajami członkowskimi Unii Europejskiej.

WARTO WIEDZIEĆ:

Limit przysługujący danemu przedsiębiorstwu z racji pomocy de minimis i stopień jego wykorzystania można zweryfikować w Urzędzie Ochrony Konkurencji i Konsumentów.

Jedną z instytucji, które mogą udzielać pomocy de minimis, jest ZUS. Wsparcie tej instytucji może przyjąć formę:

- rozłożenia na raty należności z tytułu składek,

- odroczenia terminu płatności składek,

- umorzenia należności z tytułu składek.

Do obliczenia pomocy de minimis przysługującej danemu przedsiębiorcy w formie odroczenia lub rozłożenia na raty ZUS ustala indywidualną stopę referencyjną składającą się ze stopy bazowej i marży.

Bazowa stopa referencyjna jest w tym przypadku ustalana przez Komisję Europejską dla każdego z krajów członkowskich. 1 stycznia 2022 roku jej wysokość dla Polski została podniesiona do poziomu 1,21%.

Jeśli chodzi o wysokość marży, to wynika ona z komunikatu Komisji Europejskiej w sprawie zmiany metody ustalania stóp referencyjnych oraz dyskontowych i zależy od kategorii ratingu ustalonej dla przedsiębiorcy przez ZUS na podstawie oceny jego sytuacji ekonomiczno-finansowej.

Stopa referencyjna NBP to potężne narzędzie, które pozwala kontrolować sytuację gospodarczą kraju. Ostatnie lata jasno pokazały, że odpowiednia zmiana jej wysokości może zarówno ożywić koniunkturę i zachęcić do konsumpcji, jak i również wspomóc w walce z galopującą inflacją. Z punktu widzenia przeciętnego Polaka, stopa referencyjna NBP decyduje również o tym, ile przyjdzie mu zapłacić za skorzystanie z kredytów i pożyczek.

FAQ

Jak często zmienia się stopa referencyjna NBP?

Zmiany stopy referencyjnej NBP nie podlegają żadnemu z góry ustalonemu kalendarzowi. Korekty jej wysokości są wprowadzane w zależności od danej sytuacji rynkowej. Może się zdarzyć, że stopa referencyjna NBP nie zmieni się przez kilka lat albo że w trakcie jednego roku zostanie skorygowana wielokrotnie.

Czy stopa referencyjna i RRSO to to samo?

Nie. Stopa referencyjna wpływa na stopę bazową WIBOR, będącą tylko częścią całkowitego kosztu pożyczki. RRSO, czyli Rzeczywista Roczna Stopa Oprocentowania, obejmuje wszystkie koszty finansowania bankowego – zarówno te odsetkowe (stopę bazową i marżę), jak i pozaodsetkowe.

Czy zmieniająca się stopa referencyjna NBP ma wpływ na wcześniej zaciągnięty kredyt?

Zależy to od wybranego sposobu oprocentowania. Jeśli nasz kredyt ma oprocentowanie zmienne, wtedy każdy wzrost stopy referencyjnej odbija się na wysokości spłacanych rat. W przypadku oprocentowania stałego nie musimy martwić się o wahania w poziomie stopy referencyjnej NBP.