Treść

Jeszcze rok temu stopa procentowa była tak niska, że kredyt czy pożyczkę można było wziąć niemal za darmo. Miało to oczywiście związek z polityką rządową i próbami ratowania rodzimej gospodarki przed „koronakryzysem”. Dzisiaj sytuacja jest diametralnie różna: stopy procentowe wzrastają do niebotycznych rozmiarów, szaleje inflacja, podrożał gaz i prąd, a jakby tego było mało, za naszą wschodnią granicą od wielu tygodni trwa wojna.

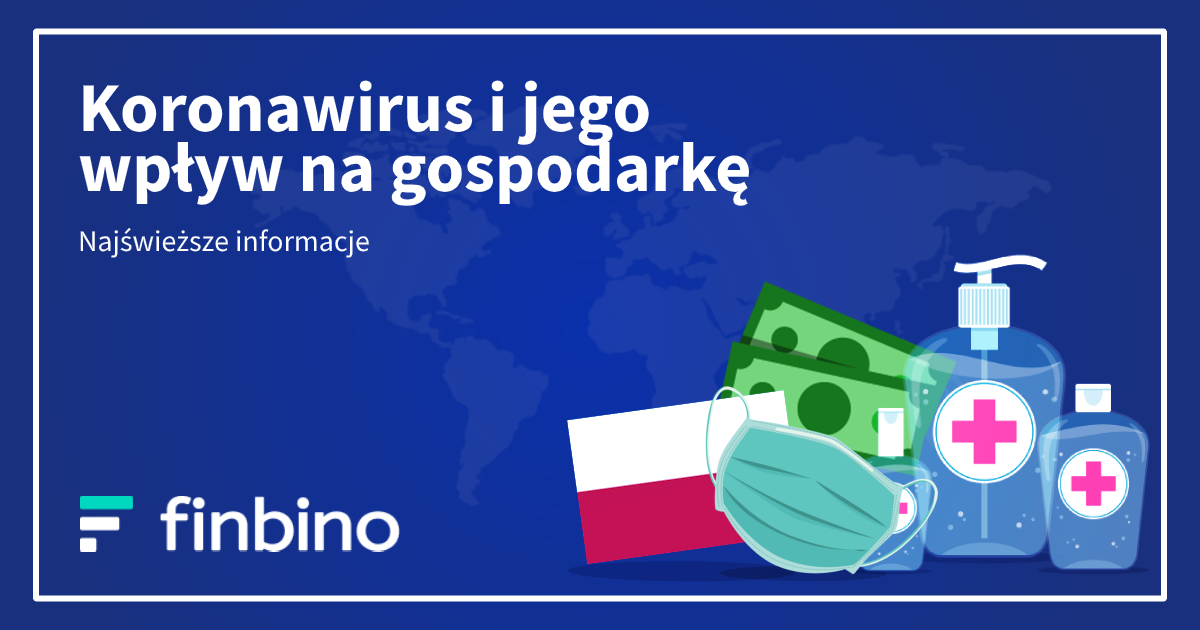

Według najnowszego raportu Krajowego Rejestru Długów niemal połowa Polaków przyznaje, że pandemia odbiła się negatywnie na ich sytuacji finansowej. Poprawę wskazuje natomiast jedynie co ósmy mieszkaniec naszego kraju. Oto najczęściej wymieniane przez nich powody:

źródło: „Portfel statystycznego Polaka w pandemii” – Raport Krajowego Rejestru Długów Biura Informacji Gospodarczej SA, Marzec 2022 r.

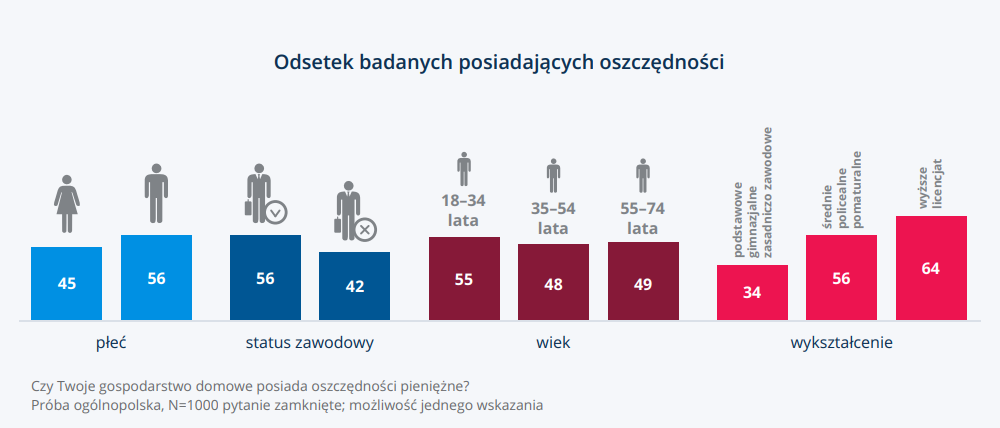

Ciekawie prezentuje się również odsetek osób, które posiadają oszczędności i są w stanie dzięki temu programowo spłacać swoje zobowiązania finansowe. Jak pokazuje wykres poniżej, najwięcej oszczędności posiadają młodzi mężczyźni z wyższym wykształceniem.

źródło: „Portfel statystycznego Polaka w pandemii” – Raport Krajowego Rejestru Długów Biura Informacji Gospodarczej SA, Marzec 2022 r.

Obecny, raczej skomplikowany kontekst gospodarczy nieuchronnie odbija się na naszym portfelu i stawia wielu dłużników – często ledwie wiążących koniec z końcem – w podbramkowej sytuacji. Co robić, jeśli nie wystarcza na spłatę rat?

„Nie mam na spłatę chwilówki”, czyli jak wybrnąć z długów?

Zepsuła Ci się pralka i aby móc kupić nową, wziąłeś w firmie pożyczkowej pożyczkę krótkoterminową? Zbliża się termin spłaty, a Tobie nie udało się zebrać potrzebnej sumy? Nie łudź się, myśląc, że pożyczkodawca zapomni o Twoim długu lub że przeoczy wyznaczony w umowie termin zwrotu – w momencie, kiedy minie wyznaczone 7, 15 czy 30 dni, do niespłaconej sumy zaczną się naliczać odsetki.

WAŻNE:

Odsetki za opóźnienie to dodatkowa opłata, jaką wierzyciel pobiera od momentu upłynięcia terminu spłaty zobowiązania finansowego aż do jego uregulowania.

Wysokość tych odsetek jest najczęściej podana w warunkach umowy. W przeciwnym wypadku nalicza się odsetki ustawowe, których wartość jest sumą aktualnej stopy referencyjnej + 5,5%.

Co jeśli Twoja pożyczka lub kredyt są oprocentowane według stopy wyższej niż ta ustawowa? Twój wierzyciel ma wtedy prawo żądać wyższych odsetek.

Pamiętaj jednak, że według prawa maksymalna wysokość odsetek za opóźnienie nie może w stosunku rocznym przekraczać dwukrotności wysokości odsetek ustawowych za opóźnienie.

Zwlekanie ze spłatą kredytu lub pożyczki zupełnie się nie opłaca i to nie tylko pod względem finansowym. Świadomość tego, że należne odsetki rosną z dnia na dzień, odbija się również na zdrowiu psychicznym dłużnika.

Jak zatem spłacić chwilówki, jeśli domowy budżet nie pozwoli odłożyć odpowiedniej kwoty?

Przedłużenie terminu spłaty długu

Najprościej jest skontaktować się z pożyczkodawcą i wynegocjować przedłużenie terminu spłaty. Firmy pożyczkowe zwykle przystają na takie rozwiązanie, bo znacznie łatwiej jest im zaczekać kilka tygodni dłużej niż rozpoczynać wobec zalegającego dłużnika postępowanie windykacyjne.

Kiedy starać się o wydłużenie terminu spłaty? Większość instytucji finansowych wymaga, aby wnioskować o to jeszcze przed przedawnieniem się długu, chociaż istnieją i takie, które godzą się na przedłużenie terminu spłaty już przeterminowanych pożyczek.

Przedłużenie terminu spłaty pożyczki oczywiście wiąże się z dodatkowymi kosztami, które mogą się nieco różnić w zależności od firmy, ale najczęściej bywają dość wysokie. Zamiast nakładania dodatkowych kosztów niektórzy pożyczkodawcy godzą się na ustawienie zabezpieczenia spłaty (np. poręczenia przez osobę trzecią). Wprawdzie nie przynosi im to dodatkowego zysku, ale za to zwiększa prawdopodobieństwo, że dług zostanie ostatecznie spłacony.

Refinansowanie pożyczki

Innym sposobem na to, by terminowo poradzić sobie ze spłatą chwilówki, jest jej refinansowanie, czyli zaciągnięcie kolejnej pożyczki w celu uregulowania dotychczasowego długu.

Jak działa refinansowanie? Przede wszystkim należy jak najszybciej zgłosić problem ze spłatą długu swojemu oryginalnemu wierzycielowi (najlepiej ze swojego konta w jego portalu). Aby uniknąć odsetek za opóźnienie, najlepiej zrobić to jeszcze zanim upłynie termin spłaty pożyczki.

W większości przypadków o znalezienie firmy skłonnej pożyczyć potrzebną kwotę nie musimy starać się sami – nasz pierwszy wierzyciel kontaktuje się wewnętrznie ze współpracującymi z sobą firmami pożyczkowymi i przedstawia nam ofertę refinansowania. Cała procedura jest niezwykle uproszczona i nie trwa dłużej niż kilkanaście minut.

Na pierwszy rzut oka takie rozwiązanie wydaje się proste, ale czy na pewno załatwi nasz problem? Refinansowanie pożyczki to trochę jak łatanie dziur: ledwo uda się nam zakryć jedną, już pojawia się druga. Jeśli w naszej kieszeni nie pojawi się szybki zastrzyk gotówki, to refinansując dług, jedynie odwlekamy to, co nieuniknione, spłacając coraz to wyższe odsetki.

PAMIĘTAJ:

Wierzyciel nie ma prawa zorganizować refinansowania pożyczki bez uprzedniej zgody dłużnika. Jeśli zaczniesz zalegać ze spłatą, ale też i nie prosisz o refinansowanie, firma kredytująca powinna rozpocząć wobec Ciebie postępowanie windykacyjne.

Pożyczka konsolidacyjna/kredyt konsolidacyjny

Chwilówka w jednej firmie, pożyczka ratalna w innej, a do tego jeszcze kredyt celowy i gotówkowy w dwóch różnych bankach. Każde zobowiązanie ma inne odsetki i datę płatności rat. Prawdziwy mętlik!

Jak wyjść z takich długów? W większości przypadków najlepszym rozwiązaniem jest kredyt konsolidacyjny – specjalny rodzaj finansowania przeznaczony na spłatę wcześniejszych zobowiązań. Dzięki niemu można otrzymać atrakcyjniejszą stopę procentową, uregulować wszystkie dotychczasowe długi i zamiast przejmować się kilkoma różnymi ratami, miesięcznie spłacać tylko jedną.

Co warto wiedzieć o kredycie konsolidacyjnym?

- Dłużnik nie otrzymuje pieniędzy na swoje konto. Zamiast tego bank udzielający kredytu konsolidacyjnego przelewa środki bezpośrednio do jego wcześniejszych wierzycieli, zaspokajając tym samym ich roszczenia.

- Daje możliwość wydłużenia całkowitego okresu spłaty, co obniża wysokość miesięcznych rat, ale i podnosi odsetki.

- Starając się o kredyt konsolidacyjny, można wnioskować o kwotę przewyższającą sumę dotychczasowych długów. Jeśli bank wyrazi na to zgodę, dla kredytobiorcy oznacza to dodatkowy zastrzyk gotówki.

- Zanim bank zaakceptuje wniosek o kredyt konsolidacyjny, sprawdzi zdolność kredytową i historię kredytową wnioskodawcy. Właśnie z tego względu zaleca się wystąpić o ten rodzaj finansowania jeszcze zanim pojawią się opóźnienia w spłacie wcześniejszych zobowiązań.

Czy można mieć kilka kredytów w tym samym banku i czy to się opłaca?

Informacje podane powyżej koncentrują się na przypadkach, w których posiadanie dwóch lub większej liczby pożyczek w tym samym czasie powoduje problemy z ich spłatą.

Zdarzają się jednak sytuacje, kiedy świadomie decydujemy się na posiadanie kilku zobowiązań jednocześnie. Jakie korzyści mogą płynąć z zadłużenia się po raz kolejny w tej samej instytucji?

Ryzyko kredytowe - czy można mieć dwie pożyczki w tej samej firmie?

Zdecydowana większość firm pożyczkowych pozwala klientom zaciągnąć tylko jedną pożyczkę na raz. Ma to związek z kontrolą własnego ryzyka: lepiej zaczekać aż dana osoba spłaci pierwsze zobowiązanie, zobaczyć jak sobie z tym poradzi, a dopiero potem zdecydować, czy można jej udzielić kolejnej pożyczki.

Instytucje, które pozwalają na kilka pożyczek ratalnych jednocześnie, wymagają zwykle terminowej spłaty kilku pierwszych rat finansowania, zanim zgodzą się na przyznanie następnego. Do takich firm należą między innymi:

- TAKTO Finanse – wymaga spłaty sześciu pierwszych rat,

- Supergrosz.pl – wymaga spłaty czterech pierwszych rat,

- Provident – wymaga spłaty większości części kapitałowej.

Zdolność kredytowa a liczba pożyczek

Osobom zastanawiającym się, ile można mieć pożyczek w jednym banku wyjaśniamy, że zależy to również od zdolności kredytowej wnioskodawcy.

Co to jest zdolność kredytowa?

Zdolność kredytowa oznacza zdolność do spłaty zaciągniętej pożyczki lub kredytu wraz z odsetkami w wyznaczonym terminie.

Zależy ona od dochodów wnioskodawcy i jego miesięcznych wydatków. Im wyższa jest różnica między nimi, tym lepiej oceniona zostanie zdolność kredytowa danej osoby.

Wniosek z tego taki, że zanim bank zgodzi się przyznać nam dodatkowe finansowanie, sprawdzi, czy nas na to stać. Przy zbyt niskiej zdolności kredytowej szansa, że ta sama instytucja zgodzi się przyznać nową pożyczkę lub kredyt jest niewielka.

Jeśli jednak dochody wnioskodawcy znacznie przekraczają jego wydatki (nawet wliczając w nie raty wcześniej zaciągniętych zobowiązań), jego historia kredytowa wykazuje systematyczne i bezproblemowe regulowanie rat, bank uzna kolejną pożyczkę za mało ryzykowną i najprawdopodobniej pozytywnie rozpatrzy nasz wniosek.

Z punktu widzenia klienta wnioskowanie o kolejne finansowanie u tego samego wierzyciela może okazać się korzystniejsze niż szukanie nowego kredytodawcy.

- Lepsza znajomość i łatwiejsza ocena – dany bank posiada już informacje z pierwszej ręki na temat klienta, dokładnie zapoznał się z jego sytuacją finansową i wie, czy jest on dobrym płatnikiem. Widząc, że dobrze radzi sobie ze spłatą dotychczasowego kredytu, będzie miał większą pewność, że podobnie stanie się z kolejnym.

- Korzystniejsza oferta cenowa – korzystając z kilku produktów w tym samym banku (rachunek bankowy, karta kredytowa, kredyt gotówkowy itp.), można liczyć na to, że kolejna pożyczka zostanie przyznana na lepszych warunkach niż w innym banku. Instytucjom finansowym, podobnie jak każdym innym firmom, zależy na lojalności klientów i dokładają one wysiłków, aby ich przy sobie zatrzymać.

- Uproszczona procedura przyznawania – to, że bank posiada nas już w swoim rejestrze klientów, ułatwia i przyspiesza proces weryfikacji i akceptacji wniosku, a także zmniejsza ilość wymaganych dokumentów.

Sposobów na to, jak wyjść z długów jest dość sporo. Zamiast zamartwiać się i ukrywać przed wierzycielami, zdecydowanie lepiej podjąć działania tak szybko, jak to tylko możliwe. Przy odpowiedniej zdolności kredytowej posiadanie kilku pożyczek naraz to nie problem. Jednak jeśli sięga się po nie zbyt pochopnie, bez rzetelnej oceny swoich finansów, mogą wpędzić w poważne kłopoty.

Czy mogę refinansować chwilówkę w tej samej firmie, która mi ją udzieliła?

Według obowiązującego prawa udzielenie pożyczki na 30 dni wiąże się z limitem kosztów, co sprawia, że instytucjom finansowym nie opłaca się refinansować własnych pożyczek, nic by bowiem na tym nie zarobiły.

Ile razy można refinansować tę samą pożyczkę?

Zwykle pożyczkodawcy zgadzają się, aby dany dług był finansowany jeden, góra dwa razy. Jeśli po drugim refinansowaniu pożyczone pieniądze nadal nie są oddane, wobec zależnego dłużnika rozpoczyna się postępowanie windykacyjne.

Gdzie dostanę pożyczkę z długami?

Zalegając ze spłatą zobowiązań, nie masz co liczyć na kredyt bankowy – Twoja historia kredytowa jest dokładnie sprawdzana przez banki komercyjne i negatywny raport BIK zamknie Ci drzwi na tym rynku. Możesz się za to starać o pożyczkę na rynku pozabankowym. Działające tam firmy często oferują chwilówki na dowód i pożyczki bez BIK.

Kto może pomóc w spłacie chwilówki?

Jeśli zaplątałeś się w spiralę długów i nie wiesz, jak sobie z nimi poradzić, skontaktuj się z doradcą finansowym lub firmą wyspecjalizowaną w oddłużeniach. Dokonają oni dokładnej analizy Twoich zobowiązań, skontaktują się w Twoim imieniu z wierzycielami i pomogą ułożyć jak najlepszy plan spłaty.

W przypadku, gdy Twoja sprawa jest już na etapie windykacji czy u komornika, pomogą Ci rozwiązać kwestie prawne. W zależności od Twoich potrzeb płatność za ich usługi może zostać rozdzielona na dogodne raty.